Западная цивилизация, процветание которой было обеспечено за счет таких инструментов, как колонизация, рабовладение, инквизиция, вплоть до применения ядерного оружия против мирных жителей городов Хиросимы и Нагасаки, которое унесло жизни более полумиллиона человек, показала, что основной метод взаимодействия для них – это принуждение.

Попытка реализации утопии о «зеленом» переходе уже принесла катастрофические последствия. Действиями безответственных регуляторов был введен по сути запрет на инвестиции в традиционную энергию. Не имея ясно очерченных целей, состоятельных технологий, понимания долгосрочных последствий своих действий, они запустили процесс, породивший кризисные явления в мировой энергетике, раскрутившей инфляцию на мировых рынках. Все это было усугублено воздействием пандемии.

Надо заметить, что и мировая практика, и наш собственный опыт показывают, что к катастрофам приводит сочетание ряда факторов, которые не были учтены, а некоторые из них и невозможно учесть. К фундаментальным причинам добавляется цепочка непредвиденных обстоятельств.

Напомню, Фукусима: проектом ДЖЕНЕРАЛ ЭЛЕКТРИК была предусмотрена сейсмическая защита станции, и она выдержала, но не был учтен фактор цунами – станция находится на берегу океана. Этот опыт приходит задним числом – нельзя размещать такие объекты на побережье в сейсмических зонах. Другой пример – когда произошла авария на Саяно-Шушенской ГЭС при наборе вибраций и гидроударе, а риск разрушения плотины возник из-за потом последовавшего паводка; нам удалось построить водоотводный тоннель и систему гашения скорости воды объемом в две Ниагары. Успели ввести буквально за несколько дней до начала паводка. Страшное время было.

Таким же неучтенным фактором при запущенном уже падении глобальных рынков мог бы, и еще может стать, дефолт США.

Новые риски инициируют необходимые решения по их минимизации. Таковыми являются формирование новых платежных механизмов, уход от доллара, создание новых безопасных логистических цепочек, обеспечивающих выход на новые рынки.

Те преимущества, которые ранее имела Европа, и которые были основой конкурентоспособности европейской промышленности, теперь начали получать страны АТР.

Локдауны и барьеры в торговле и инвестициях привели к стагнации, на смену сотрудничеству пришла фрагментация и регионализация.

Все то, что мы привыкли считать признаками либеральной демократии и свободного рынка, перестает существовать. Происходит уничтожение основ международного права, контрактного права, в частности, разрушение арбитражной системы, уничтожение всех институтов рыночной экономики.

Инвестиционные циклы, которые в нашей отрасли имеют продолжительность 30-50 лет, оказались подчинены краткосрочным избирательным циклам. Долгосрочные инвестиционные задачи подменяются сиюминутными конъюнктурными целями и политической демагогией. Все это раскручивает маховик хаоса, приближающего коллапс.

Фактом также является то, что любой прирост ресурсов сегодня дается нам дороже, а нужно их все больше. Также необходимо учитывать, что все намерения, амбиции и планы радикальных перемен упираются в колоссальную инерцию экономики, преодоление которой требует дополнительных затрат и не гарантирует искомого результата.

Давайте посмотрим, что нас ждет и к чему надо готовиться.

Климат менялся на протяжении всей истории существования Земли, включая в себя периоды как глобального похолодания, так и потепления – это объективный циклический процесс. Солнце является основным источником тепла на планете. Земля – это в первую очередь планета, космическое тело, находящееся в солнечной системе. Циклы солнечной активности, а также удаление и приближение земли к солнцу приводят к росту и понижению температуры. На изучении природы именно этих явлений, в ходе открытой, а не ангажированной, дискуссии и должны быть сосредоточены все усилия научного сообщества.

Вместе с тем, климатические изменения, так называемое глобальное потепление, являются очевидным фактом уже сейчас. Но по поводу характера, причин, скорости, долгосрочного направления климатических процессов научного консенсуса не существует. Те концепции, на которых построена политика зеленого перехода – абсолютизация антропогенного фактора – не подтверждены объективными научными исследованиями.

Близкий к нам по времени пример – основная научно признанная причина Малого ледникового периода (14–19вв.) – значительное снижение солнечной активности (т.н. Минимум Маундера), которое привело, в частности, к неурожаям в начале 17-го века по всей Европе, к замерзанию Босфора, Темзы и Адриатического моря. В России, кстати, это кризис Смутного времени – 3 подряд катастрофически неурожайных года (1601–1603 гг.) при Борисе Годунове.

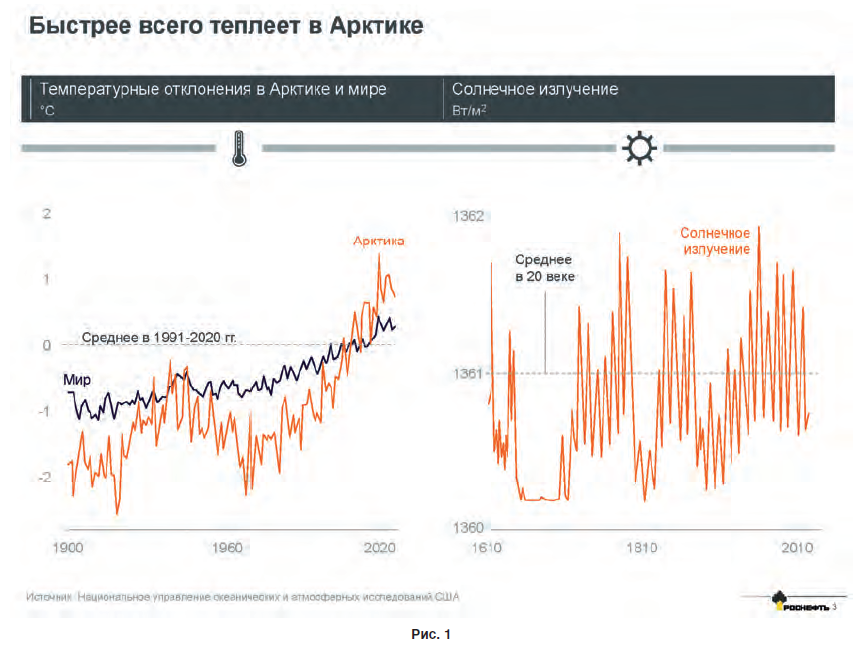

Неоспоримым фактом является и существенное повышение средних температур. При этом температурные изменения проявляются неравномерно в разных регионах. Так, например, в Арктике глобальное потепление проявляется в 4 раза быстрее, чем в других частях планеты, что создает дополнительные риски для побережья морей Северного Ледовитого океана, в том числе, связанные с затоплением (рис.1).

Исследование, опубликованное в авторитетном научном издании НЭЙЧЕР КОММУНИКЕЙШНС, указывает, что к середине 21-го века Арктика будет «практически» свободна ото льда до сентября, а к концу века льда не будет даже в октябре, что существенно расширит навигационное окно для судоходства. Таким образом, планы по развитию Севморпути опираются на реальную климатическую динамику.

С климатическими изменениями появляются и новые возможности, связанные с доступом к ресурсам Арктической зоны, и где уже открытые только нашей Компанией ресурсы составляют порядка 20 млрд т н.э.

Глобальное потепление – это еще один существенный фактор роста энергопотребления.

На вентиляцию и системы кондиционирования в мире уже приходится около 10 % от всей производимой электроэнергии, а к 2050 году мировой спрос на поддержание микроклимата в помещениях может утроиться, и по совокупному объему энергопотребления он превзойдет США и ЕС вместе взятые.

К сожалению, продекларированный энергопереход не обеспечен необходимыми технологиями. Мы сталкиваемся с тем, что «возобновляемая энергетика» по сути не является возобновляемой.

У мировой экономики нет металлов, редкоземельных минералов, энергии, времени и денег, чтобы осуществить этот переход. Как написал Гийом Питро, автор книги «Война редких металлов: темная сторона энергетического перехода и цифровизации»: «Стремясь освободиться от ископаемого топлива и превратить старый порядок в новый мир, мы фактически ставим себя в новую и более сильную зависимость».

Более того, авторы зеленого перехода, навязывающие в одностороннем порядке определенные стандарты, до сих пор не поняли, что их правила необходимо согласовывать с теми, у кого есть производственные возможности и соответствующая ресурсная база. Поскольку значительная часть производства оборудования для возобновляемой энергетики размещена в Китае, который сосредоточил в своих руках полный цикл производства солнечных панелей – 79 % мирового производства поликремния, 97 % пластин, 85 % ячеек и 75 % панелей, тем самым обеспечив 85 % мирового производства солнечных панелей.

Ключевым является и вопрос цены энергетического перехода. По оценке МЭА, уже к 2030 году инвестиции в «чистую» энергетику должны вырасти почти в 3 раза, с текущих 1,7 до 4,6 трлн долл. в год, то есть с 2 % до 5% мирового ВВП.

По оценкам Маккинзи, для достижения углеродной нейтральности только на основные отрасли: энергетику, транспорт, промышленность, коммунально-бытовое хозяйство, сельское хозяйство и лесоклиматические проекты – потребуется не менее 9,2 триллиона долларов ежегодных затрат до 2050 года (а это 250 трлн долл.), из них 3,5 триллиона – на новые активы с низкими выбросами и сопутствующую инфраструктуру (рис. 2).

Надо отметить, что появляются отдельные прорывные технологии. Таковыми, с моей точки зрения, являются новые разработки электромобилей, завоевывавшие популярность в отдельных странах.

Мы видим значительный рост доли в продажах новых автомобилей – она достигла около 25 % в Китае и Европе, а с учетом гибридов может доходить до 35 % и 38 %, соответственно. В среднем по миру продажи уже достигли порядка 14 %.

Означает ли это, что найдена панацея от всех проблем?

Количество электромобилей уже превысило 25 млн в целом по миру, но их доля в совокупном легковом автопарке составляет около 2 %, и даже по оптимистичным прогнозам достигнет 20 % лишь спустя десятилетие.

То есть электромобили остаются привилегией немногих избранных стран (Китай, Германия, США, Япония и др.), которые могут позволить себе огромные вложения в соответствующую инфраструктуру и генерацию.

При этом темпы электрификации автопарка будут зависеть не только от производства электромобилей и от субсидий – растущее количество электромобилей, безусловно, будет серьезным фактором риска для мировой энергосистемы и настоящим испытанием ее устойчивости.

Проблемы, связанные с высокой нагрузкой на сети из-за одновременной зарядки большого количества электромобилей, будут особенно заметны на местном уровне в жилых районах. Так, например, по данным МЭА, в трех тысячах районов Нидерландов нагрузка от одновременной зарядки более чем ста электромобилей может превысить мощность типовой районной сети уже в 2025 году.

По оценке того же МЭА, в Калифорнии, в которой отмечается и без того высокий уровень «блэкаутов», необходимо будет пятикратно увеличить программу модернизации локальной электрораспределительной сети по сравнению с текущими планами, для того чтобы она смогла принять нагрузку от электромобилей к 2030году.

Речь даже не идет о регионах, где такой сети [нет] вообще совсем. Логично предположить, что климатический смысл электромобиля – это обеспечение его именно зеленой генерацией. Очевидно, что нет смысла покупать электромобиль, если он будет работать на угольной генерации.

Поэтому критически важным является наращивание инвестиций в генерацию и поставки именно зеленой энергии. Помимо естественного роста спроса на электроэнергию, только для обеспечения потребностей электромобилей зеленую генерацию нужно будет дополнительно нарастить на четверть к 2050 году. По оценкам МЭА затраты на энергетические сети и сопутствующую инфраструктуру к 2040-м годам должны вырасти в 4 раза, с примерно 300 млрд долл. в год до более чем 1,2 трлн долл. в год (в текущих ценах).

Опять же, мы не можем оставить за скобками проблему производства и утилизации самих батарей, необходимые для этого огромные объемы сырья и соответствующее увеличение добычи металлов, а также их полную утилизацию. Технологий, к сожалению, пока еще нет.

Имеющиеся технологии не обеспечат углеродной нейтральности к 2050 году. По ряду критически важных металлов рост инвестиций должен быть еще более значительным. Компания БИ-ЭЙЧ-ПИ считает, что инвестиции в добычу меди к 2030 году должны вырасти как минимум в 13 раз, с 20 до 250 млрд долл., однако подтверждены только около 50 млрд долл. Для остальных 200 млрд долл. необходимых инвестиций, по мнению БИ-ЭЙЧ-ПИ, важно создать привлекательные фискальные и регуляторные условия.

Попытки при производстве батарей заменить одни металлы другими, более доступными, потребуют новых технологий, обеспечивающих как минимум сохранение необходимых характеристик.

Фактически, углеродная нейтральность недостижима в мировом масштабе с учетом текущего пула «зеленых» технологий – многие необходимые технологии все еще находятся на стадии опытных разработок.

В то же время нефтегазовые технологии в настоящее время находятся на пике своего развития, по технико-экономической эффективности им нет равных, а по физическим показателям – плотности энергии и теплоте сгорания – их могут превзойти только неосвоенные пока водород и термоядерный синтез.

Ошибочность отказа от нефти и газа признают даже нефтегазовые компании, сделавшие ранее ставку на ускоренный энергопереход, а сейчас откладывающие ранее объявленные цели. Так, например, компания BP в феврале этого года признала, что мир нуждается в нефти и газе сильнее, чем компания ожидала ранее и до 2030года дополнительно инвестирует 8 млрд долл. в новые проекты добычи. Шелл пересмотрела стратегические ориентиры с акцентом на долгосрочную стабильность и поддержание добычи, обеспечивающей акционерам более высокую доходность по сравнению с «зелеными» проектами. ЭНИ объявила об увеличении инвестиций на 4-летнем горизонте на 15 %, в основном, за счет разведки и добычи нефти и газа. ЭКСОН – то же самое.

На сегодняшний день совершенствование технологий в традиционной добыче дает больший эффект с точки зрения реального снижения выбросов, чем вложения в недозрелые «альтернативные» технологии. Таким образом, на нынешнем этапе зеленого перехода приоритетным направлением должен стать сам нефтегазовых сектор.

Соединенные Штаты (Америки – Ред.) в очередной раз избежали так называемого технического дефолта, то есть, в очередной раз временно отменили так называемый «потолок долга», позволяющий правительству дальнейшее увеличение заимствований. Обратим внимание на коллизию, случившуюся на пути к этому решению.

В ходе жесткого торга демократов с республиканцами прозвучала угроза со стороны Президента Байдена использовать 14-ю поправку в Конституцию США, якобы позволяющую гарантировать исполнение бюджета вопреки долговым обязательствам. Напомним, эта поправка, принятая по итогам гражданской войны в США (1868год), имела целью предотвратить выплаты компенсаций рабовладельцам южных штатов за освобожденных 13-й поправкой рабов, поскольку 5-я поправка гарантирует защиту частной собственности и в случае ее изъятия государством требует компенсации от государства.

Согласитесь – это яркая ремарка к вопросу об источниках формирования американского процветания.

Систематически повторяющаяся история с потолком долга и угрозой технического дефолта США воспринимается многими как политический цирк. На самом деле в основе проблемы – реальное отложенное банкротство США. Огромный долг не может быть выплачен. И чем дальше – тем больше, при растущих ставках, его невозможно будет обслуживать.

За последние 30 лет американский госдолг подскочил в 10 раз – с 3 до уже более 31 триллионов долларов. Это в два раза опережает экономический рост, а расходы на его обслуживание могут достичь 1 трлн долл. в год (а это 1/5 часть бюджета) и эта цифра растет.

Эпоха низких процентных ставок закончилась, поскольку Федеральная резервная система приступила к их стремительному повышению, чтобы сдержать инфляцию, которая стала результатом раздувания пузыря ликвидности за последнее десятилетие и самых низких процентных ставок за 5 000 лет развития цивилизации с начала бронзового века. В результате 2022 год стал худшим годом в истории с точки зрения доходности мировых государственных облигаций, выпущенных с 1865 года.

На этом фоне свежее высказывание главы ФРС Пауэлла о твердом намерении любой ценой подавить инфляцию и повышать ставки в течение нескольких лет, невзирая на прогнозируемый рост долга до 51 трлн долл. к 2030 году свидетельствует о крайней серьезности проблем.

Какие пути решения нам предлагаются?

Первое – как всегда санкции. Похоже, что этот инструмент уже близок к исчерпанию.

Второе – инфляция как способ обесценения долга. И здесь, как свидетельствует признание главы ФРС, опасный предел уже достигнут.

Третье – собственно дефолт. Или частичный дефолт?

Четвертое – война. Собственно, дефолт США уже и есть война, только экономическими средствами.

Пики госдолга США всегда совпадают с «большими» войнами, которые ведет Америка. Если судить по графику (рис. 3) – сегодня Соединенные Штаты ведут войну, сопоставимую со Второй мировой – во всяком случае с точки зрения финансовой составляющей.

Вернусь к коллизиям вокруг долгового потолка. Напомню, что первоначально республиканцы предлагали увеличить потолок долга всего на 1,5 трлн долл. Разница между тем, что запланировала администрация и предложили республиканцы – 1,957 трлн долл. Вы знаете, чему равна эта цифра? Эта сумма с поразительной точностью совпадает с нынешними вложениями в американские обязательства двух стран: Японии (1,088 трлн долл.) и КНР (0,869 трлн долл.). Вот вам какой соблазн?! Как было бы просто решить долговую проблему США, отказавшись от задолженности этим странам, как 155 лет тому назад поступили с рабовладельцами.

Кто является основным держателем американского долга? Над ними и нависла основная угроза. У них основные риски. И очевидно, что под угрозой находятся страны АТР. То есть, проблема крупнейших держателей американского долга в том, что у американцев проблема с долгом. По крылатому выражению Ивана Крылова «Ты виноват уж в том, что хочется мне кушать». Или, как отметил еще в начале 1970-х годов министр финансов США Джон Коннелли, «доллар – это наша валюта, но ваша проблема».

Таким образом, доллар становится проблемой и как резервная валюта и как инструмент международных расчетов. При этом доллар будет еще долго оставаться основным расчетным инструментом и основной резервной валютой в связи с созданной на его основе огромной системе финансовых инструментов и механизмов влияния на цены, курсовую политику и т.д.

Да, доллар ускоряющимися темпами теряет свои позиции, но он будет умирать медленно, а спасаться нужно срочно. И здесь огромная роль принадлежит центральным банкам стран, стремящихся сохранить суверенитет, по организации системы клиринга, взаимных расчетов, свопов, передачи финансовых сообщений, новых платежно-расчетных систем.

Представляется крайне важным разделить две взаимосвязанных, но не идентичных проблемы – альтернативная резервная валюта на фоне медленного ослабления доллара, и быстрое формирование альтернативных платежно-расчетных систем между заинтересованными странами и экономиками.

Ослабление глобальной роли доллара началось уже более 10 лет назад, и наиболее значимый шаг для дедолларизации, как ни парадоксально, сделали сами США. Сделав доллар инструментом санкций.

Несмотря на видимое затишье, проблемы в банковской системе США никуда не делись, и региональные банки продолжают испытывать проблемы.

В результате с начала банковского кризиса американские региональные банки, входящие в индекс S&P, потеряли порядка 25 % своей стоимости, в то время как вся банковская система США – только около 20 %. При этом индекс S&P 500 вырос на 8 %.

Международное кредитное рейтинговое агентство Moody’s пересмотрело оценку перспектив банковской индустрии США: прогноз по сектору был понижен до негативного уровня. Дальнейший рост процентных ставок вызовет новую волну банкротств банков.

Нет сомнений, что монетарные власти США способны до известных пределов купировать эти проблемы. На пике кризиса в марте ФРС влила в финансовую систему около 0,5 трлн долл. Однако это параллельно ограничивает возможности борьбы с инфляцией.

Сам Джозеф Байден о банковском кризисе сказал: «Так работает капитализм. Все вклады будут полностью компенсированы, как застрахованные, так и незастрахованные. Инвесторы компенсации не получат, потому что это их риски…». В том то и дело: так капитализм не работает!!!

Периоды высокой инфляции случались и ранее, хотя последнее время о них забыли на Западе, но никогда они не сопровождалась долговым кризисом такого масштаба.

Достигнутое соглашение о временной отмене потолка госдолга США, в свою очередь, означает, что Федеральное казначейство займет на рынке порядка 2 трлн долл. уже в этом году. Это может вызвать новый отток депозитов, так как средства будут вложены в новый долг, что еще сильнее ослабит банковскую систему. По сути, мы наблюдаем системный кризис всей финансовой системы США.

Важно отметить, что сам по себе выпуск долговых обязательств является абсолютно нормальным системным способом развития экономики и многие годы темпы роста долгов в мире соответствовали темпам роста ВВП. Однако, в последние 20 лет так называемые «развитые» страны и в особенности США начали явно злоупотреблять своим положением в финансовой сфере, резко начав наращивать долги и инфляционно раздувать стоимость активов.

На этом фоне темпы роста производительности в странах «Группы семи» упали со среднегодовых 1,8%, которые были характерны в 1980-2000 годах до 0,8 % в год в 2000–2018 годы. Особенно ярко это проявилось в период пандемии, когда населению раздавались «вертолетные деньги» за счет увеличения долгов правительств, которые выкупались на балансы центральных банков этих стран. Значительная часть этих денег была направлена на фондовые рынки, что создало условия для надувания пузырей. Рост «бумажных активов» относительно ВВП в последние годы был самым высоким: на каждый новый доллар инвестиций приходилось 3,40 доллара нового долга.

Что может прийти на смену доллару и как быстро? Чтобы претендовать на статус новой резервной валюты, у страны должна быть достаточно крупная и устойчивая экономика, а также должны быть обеспечены свободные и безбарьерные операции с капиталом.

Перспективными становятся валюты, обеспеченные товарными и сырьевыми потоками, что дает им вес и ликвидность. Это, прежде всего – юань. Рубль – одна из самых ресурсообеспеченных валют. Но есть как минимум 2 проблемы – это геополитическое давление со стороны действующего гегемона и риски, связанные с отсутствием таргетирования курса рубля, что не позволяет ему обеспечивать трансграничное кредитование, препятствует превращению рубля в региональную расчетную систему.

Мы присутствуем при агонии Pax Americana – процесс болезненный и чреватый самыми неприятными эксцессами.

На рубеже веков (с 1899 по 1902 гг.) госсекретарь США Джон Хэй в так называемых «трёх записках» сформулировал новую глобальную стратегию США, названную «политикой открытых дверей». Основной принцип – обеспечение равного доступа к товарам и рынкам. Это – заря Pax Americana. Уверенная в себе и своих конкурентных преимуществах Америка добивалась максимального снятия любых барьеров. А вот теперь можно сказать: «осторожно, двери закрываются!». Америка, потерявшая конкурентное превосходство, демонтирует политику открытых дверей, стремясь удержать ускользающее лидерство.

Вернемся к газу. В результате отказа от российского газа и отсутствия других источников СПГ важным последствием стала полная зависимость европейской энергетики от поставок энергоресурсов из США. По сути, европейская политика диверсификации источников поставок газа потерпела полный крах. До санкций мы поставляли 160 млрд куб. газа, а США нарастили поставки в 2022 году только до уровня 70 млрд куб.

Из-за роста энергетических затрат в ЕС закрылся ряд энергоемких производств. В декабре 2022 года производство химической продукции снизилось на 18 %, выпуск чугуна и стали – на 17 % к декабрю 2021 года.

Снижение потребления привело к падению цены, но потребление так и не восстановилось. При этом потребление упало, в первую очередь, именно в промышленности.

В 2023 году, несмотря на значительное падение цен на газ в Европе, спрос за январь-март в среднем был на 17 % ниже среднего уровня за 2017–2022 годы.

Производство в отраслях, выпуск в которых значительно сокращался в 2022 году, в начале 2023 года не показало значительного восстановления, при этом общий уровень выпуска в промышленности в марте 2023 года сократился на 3,5 % к декабрю 2022 года. Динамика удручающая.

Деиндустриализация на фоне пониженного потребления газа привела к началу рецессии в крупнейшей экономике Европы. Так, ВВП Германии в 1 квартале 2023года сократился на 0,3 % по сравнению с предыдущим кварталом после сокращения на 0,5 % в 4 квартале 2022 года. Таким образом, экономика Германии вошла в рецессию– первую после пандемии.

Бегство энергоемких производств из ЕС сделает европейскую экономику еще более слабой и уязвимой.

Мировой спрос на нефть в 2023 году по актуальным прогнозам МЭА и ОПЕК вырастет на 2,4 млн барр./сут., установив новый рекорд в 102 млн барр./сут.

В долгосрочной перспективе, физические объемы потребления нефти по имеющимся оценкам вырастут на порядка 15 млн барр./сут (+15 %) к 2045 году, и вместе с природным газом она продолжит обеспечивать более 53 % мирового спроса на первичную энергию (рис. 4).

Дополнительным фактором увеличения спроса на энергию является быстрый рост населения Африки: по прогнозу ООН, к 2050 году население Африки вырастет на 74 % (с 1,43 до 2,49 млрд чел.), в то время как в других регионах население вырастет в среднем лишь на 10 % (с 6,55 до 7,22 млрд человек). На Африку будет приходиться 34 % мирового населения по сравнению с 22 % в настоящее время.

Что касается прироста спроса на энергию, в Африке он прогнозируется на уровне порядка 70-80 % к 2050году. То есть, темпы роста спроса на энергию будут сопоставимы с темпами роста населения.

Этот факт свидетельствует о недооценке реального потенциала роста потребления в Африке, перед которой стоит задача ликвидации энергетической бедности. И решение этой задачи приведет к более высоким темпам роста спроса на энергию, которые еще только предстоит реально оценить.

Недоинвестирование происходит не только в добыче, но также и в геологоразведке, что уже привело к недовозмещению добычи приростом новых запасов (восполнение составляет порядка 90 %). Объемы поисково-разведочного бурения неуклонно снижаются, а их акцент направлен на все более и более глубоководные акватории.

Сейчас средний размер открываемых месторождений в мире составляет порядка 15 млн т н.э., что не сопоставимо с гигантскими открытиями 70-х годов (Саудовская Аравия, Сибирь в России, США), (рис. 5).

Недоинвестирование с неизбежностью создаст дефицит на рынке, что приведет к росту цен на нефть.

Это отмечает и Саудовская Аравия, которая заявила о новом сокращении добычи (уже третьем за период действия Соглашения) и заинтересована как в долгосрочной стабильности рынка, так и в устранении спекулятивной волатильности и сохранении цены нефти на уровне 80 долл./барр. и ее дальнейшем росте как для ввода новых мощностей добычи нефти и реализации проектов по диверсификации экономики в рамках программы «Ви́дение 2030», предусматривающей, в частности, строительство города будущего Neom и ультрасовременного делового квартала Mukaab в столице страны Эр-Рияде, общие инвестиции в которые могут превысить 500 млрд долл.

Однако, странам ОПЕК становится сложнее достигать общих решений из-за различий в структуре экономики и динамике добычи. Так, ближневосточные страны ОПЕК наращивают добычу и диверсифицируют свои экономики, развивая ненефтяной сектор, в то время как африканские страны ОПЕК устойчиво снижают добычу, утрачивая свой вес на мировом рынке нефти.

В ряде случаев нефть на внутренних рынках этих стран замещается другими ресурсами, что позволяет нарастить ее экспорт. Так, ряд стран ОПЕК+ поставляет на экспорт до 90 % добываемой нефти, в то же время Россия поставляет на рынок около 50 %, что ставит нашу страну в менее выгодное положение при действующем механизме оценки влияния и доступа к ключевым рынкам сбыта. В этой связи представляется целесообразным обеспечить мониторинг не только квот на добычу, но также объемов экспорта нефти, учитывая различные размеры внутренних рынков.

Объявляя о текущем добровольном сокращении добычи, Саудовская Аравия одновременно наращивает мощности добычи, и в ближайшие два года фонд буровых установок здесь может вырасти как минимум на 25 %, что подтверждается подрядными компаниями и объемами заключенных контрактов на бурение и развитие инфраструктуры.

В результате к 2025–2027 годам в Саудовской Аравии будет введено порядка 2 млн барр./сут. новых мощностей добычи.

Таким образом, даже несмотря на рекордную обеспеченность Ближнего Востока запасами нефти (у Саудовской Аравии и ОАЭ кратность запасов составляет около 70 лет, у Кувейта и Ирака – около 100 лет), перед человечеством уже в ближайшие годы остро встанет проблема дефицита мощностей добычи, и страны ОПЕК уже не смогут удовлетворить растущий спрос.

Основной вклад в развитие добычи нефти в США в целом вносит Пермский бассейн, который является наиболее крупным по запасам и добыче – порядка 280 млн т в год (примерно 45 % от всей добычи в США).

Добыча в прочих сланцевых бассейнах – Игл Форд, Баккен и других – в последние 3 года стабилизировалась и не растет. При этом и в ключевом Пермском бассейне наметились негативные тенденции в развитии нефтедобычи – с 2021 года отмечается снижение удельной эффективности новых скважин, а темпы прироста добычи за последние 6 месяцев сократились в два раза.

Уже с 2020 года рост сланцевой добычи происходил во многом за счет активного ввода в добычу пробуренных незаконченных скважин, фонд которых с начала 2020года в Пермском бассейне снизился на 73 % и сейчас эквивалентен менее чем 2 месяцам текущих объемов ввода скважин по сравнению с 6–7 месяцами перед пандемией и не сможет поддержать не только рост, но даже сохранение текущей добычи на фоне наметившейся стагнации буровой активности. Так, по данным Baker Hughes, количество буровых установок горизонтального бурения здесь снижается с декабря 2022 года и составляет лишь 80–85 % от уровня допандемийного марта 2020 года.

Одновременно с учетом значительного повышения ФРС базовой ставки, которая за год выросла с околонулевого уровня до 5,25 %, и ожиданий ее дальнейшего роста стоимость привлечения кредитов для сланцевых операторов кратно выросла, что стало дополнительным сдерживающим фактором для инвестиций.

Таким образом, под вопросом находится не только обеспечение роста, но даже поддержание достигнутого уровня добычи в США.

Рекордные запасы нефти в Венесуэле, превышающие запасы Саудовской Аравии, остаются под сильнейшим давлением США. На этом фоне Chevron ведет работу по получению исключений из режима санкций и возобновила импорт венесуэльской нефти только в США на американские заводы. Страновые риски для Венесуэлы по-прежнему очень высоки.

В ожидании глобального дефицита и при отсутствии потенциала собственного роста добычи ExxonMobil усиливает контроль за ресурсами в соседней Гайане. В 2027году мощности добычи нефти здесь вырастут с текущих 400тыс. барр./сут. до порядка 1,2 млн барр./сут.

Однако, прогнозируемый рост добычи в Гайане будет нивелирован снижением добычи в Мексике, Канаде, Норвегии и других странах.

Таким образом, потенциал долгосрочного роста добычи жидких углеводородов в мире фактически имеется только у некоторых стран ОПЕК, а также у России, где ресурсная база новых проектов сопоставима с ресурсной базой всех новых регионов перспективной добычи в мире.

Мы готовы к новым вызовам.

Как известно, «Роснефть» отличается минимальными удельными операционными затратами, финансовой устойчивостью и высоким уровнем консолидации. В результате, несмотря на сложности, капитализация компании демонстрирует неплохую динамику (рис. 6).

В этих условиях как никогда актуально выглядят корпоративные принципы, на которые всегда опиралась «Роснефть»: доверительность, долгосрочность, учет интересов партнеров!

В завершение мы бы хотели показать нашим партнерам и коллегам наши мысли о дорожной карте, реализация которой позволила бы поднять эффективность российской энергетики, обеспечить промышленность и бытовых потребителей дешевой и доступной энергией. Мне хотелось бы подчеркнуть, что это корпоративное видение и наши предложения носят дискуссионный характер. Думаю, что руководство Минэнерго и Минфина, присутствующее в зале, обратят внимание на это. А формат форума, с учетом ранее озвученной оговорки и дискуссионного характера, позволяет это сделать.

Год назад, накануне ожидаемого потопа на энергорынке, мы говорили о Ковчеге спасения. С вызовами, связанными с геополитическими рисками, сопротивлением экономической войне, объявленной России нашими бывшими «партнерами», мы справляемся достаточно успешно.

Сегодня мы готовы к вызовам и наша устойчивость, несмотря на любое давление, гарантирована, но, тем не менее, есть вопросы, решение которых будет иметь большое значение для обеспечения доступной энергией промышленности, жилищно-бытового сектора и сельского хозяйства.

1. Это, конечно, скорейшее создание платежно-расчетной системы, независимой от токсичных валют. Мы не можем ждать, пока доллар заменит та или иная валюта. Это вопрос к Центральным банкам суверенных государств и отечественному регулятору.

2. Вопросы страхования, логистики и транспорта. Здесь также необходима поддержка Центрального банка для развития системы страхования и межстранового взаимодействия. Но также важно активное участие самих участников рынка.

3. Доступность кредита – задача функционирования банковской системы. Высокая стоимость заимствований – основной тормоз промышленного развития и, безусловно, это один из основных вопросов экономической политики. Необходимо сориентировать банковскую систему на кредитование экономики, конечно, при эффективном контроле инфляционных процессов.

4. Системные проблемы и ценообразование в энергетике:

– За последние 10 лет накоплен ряд системных проблем в электроэнергии, следствием которых является рост цены на электроэнергию, достигший более 200 % за последние 10 лет.

– Прирост установленной мощности за тот же период превысил рост спроса в два раза, что привело к снижению коэффициента использования установленной мощности.

Однако, вся генерация, включая невостребованную и неэффективную, продолжает получать плату за мощность.

– На рынке действует маржинальный принцип ценообразования – все поставщики продают энергию по цене последнего, наименее эффективного генератора.

– Представляется крайне важным исключить договора на поставку мощности для проектов, осуществляемых с привлечением бюджетных средств.

5. Несколько слов о перенастройке налоговой системы: тезис о выпадении нефтегазовых доходов, который звучит от наших финансовых властей, представляется некорректным, поскольку «выпали» именно газовые доходы, к этому надо относиться с пониманием, но это не повод перебрасывать налоговую нагрузку на нефтянку.

6. Развитие внутреннего рынка газа и газификация как ответ на закрытие европейского рынка:

– Строительство новых газопроводов в восточном направлении открывает возможность для вовлечения в разработку обширных ресурсов Восточной Сибири, где запасы независимых производителей превышают 4 триллиона.

– Появляется возможность создать, наконец, более прозрачные условия для всех участников рынка в добыче, транспортировке и реализации газа.

– Открываются возможности развития внутреннего рынка газа. Освободившейся потенциал должен быть использован для стимулирования внутреннего спроса на газ и ускоренную газификацию.

Подытоживая наше видение нынешнего катастрофического состояния энергорынка, мирового, прежде всего, и стоящих перед нами задач, хотел бы процитировать великого диалектика Гегеля: Der Widerspruch ist das Fortleitende – «Противоречие ведет вперед».