Мировая энергетика вступила в 2016 г. в условиях продолжающейся трансформации структуры производства и потребления первичной энергии, изменения конфигурации транспортных потоков энергоносителей, формирования новых глобальных торгово-экономических объединений (Трансатлантического1) и Транстихоокеанского2) партнерств, а также ЕАЭС, ШОС и др.). Ужесточение политической ситуации на Ближнем и Среднем Востоке, Северной Африке и др., всплеск терроризма, массовый наплыв беженцев-мигрантов в Европу, а также реализация политики ограничений (санкций) в отношении России со стороны отдельных государств Запада, инициированных США в нарушение норм международного торгового права, фактически разрушили гармонию мирового рынка, деформируя его и оказывая депрессивное влияние.

Мировая энергетика вступила в 2016 г. в условиях продолжающейся трансформации структуры производства и потребления первичной энергии, изменения конфигурации транспортных потоков энергоносителей, формирования новых глобальных торгово-экономических объединений (Трансатлантического1) и Транстихоокеанского2) партнерств, а также ЕАЭС, ШОС и др.). Ужесточение политической ситуации на Ближнем и Среднем Востоке, Северной Африке и др., всплеск терроризма, массовый наплыв беженцев-мигрантов в Европу, а также реализация политики ограничений (санкций) в отношении России со стороны отдельных государств Запада, инициированных США в нарушение норм международного торгового права, фактически разрушили гармонию мирового рынка, деформируя его и оказывая депрессивное влияние.

с удельным весом в 33%. Стабильными остаются доли газа (24%) и угля (30%), конкурентоспособность которого увеличилась.

При обобщении итогов 2014 – 2015 гг., в контексте событий последних нескольких лет, можно говорить о сохранении таких тенденций, как: замедление спроса на первичную энергию, разрыв темпов роста мирового ВВП и темпов расширения потребления энергоносителей, формирование «навеса» предложения над потреблением (создание избытка первичной энергии в глобальном масштабе), манипулирование рынками энергоносителей как со стороны ведущих нетто-импортеров топлива, так и добывающих стран, в первую очередь государств, входящих в ОПЕК. Кроме того, в мировой экономике часть нефтяного рынка, ввиду функционирования каналов нелегальной и полулегальной торговли углеводородами, находилась «в тени» [1 –7].

Профицит энергоносителей, ![]()

или «Разбалансирование» энергобаланса

В мировой энергетике сегодня происходит смена технологических укладов, как в производстве топлива, так и потреблении его видов, что отражается на структуре рынков и их количественных показателях.

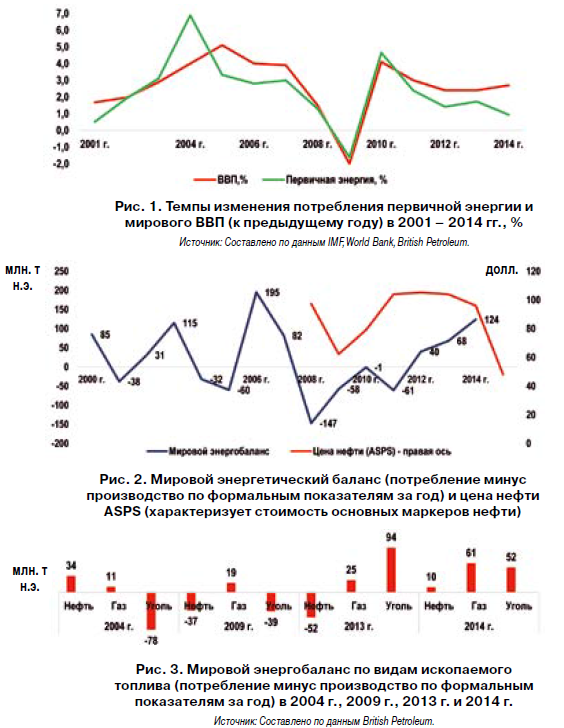

Технический прогресс, с одной стороны, позволил мировому сообществу экономнее расходовать топливо на единицу продукции: уступая темпам роста ВВП, мировое потребление энергии возрастало в 2004 – 2014 гг. в среднем на 2,2% в год (а в 2013 – на 1,9%, в 2014 г. – всего на 0,9%). При этом в развитых странах (ОЭСР) в 2007 г. был достигнут пик потребления, после чего оно стало сокращаться в абсолютном объеме, снизившись за 7 последовавших лет на 4,1%. Данные, характеризующие потребление первичной энергии и развитие мировой экономики, приведены на рис. 1.

Отметим, что развитые экономики, входящие в ОЭСР, в 2007 г. переломили тенденцию роста потребления первичной энергии, в итоге центр спроса переместился в развивающиеся страны. В конце 2000-х гг. под влиянием различных факторов началось изменение структуры использования энергетических ресурсов – ввиду увеличения добычи углеводородов из нетрадиционных источников (сланцев, слабопроницаемых пород, угольных пластов и др.), расширения выработки энергии на базе возобновляемых источников энергии (ВИЭ), пересмотра отношения к атомной промышленности и др.

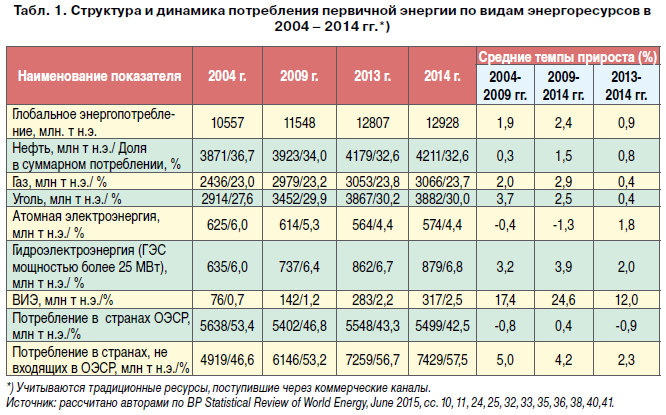

В период 2008 – 2012 гг. в глобальной экономике предложение первичной энергии примерно соответствовало потреблению, однако в последующие годы энергетический баланс сдвинулся в сторону профицита. Кроме того, политическая обстановка не препятствовала развитию нелегальной торговли жидкими углеводородами3). Эти обстоятельства, наряду с другими факторами, способствовали снижению цен на нефть, а следовательно, и другие виды ископаемого топлива (рис. 2).

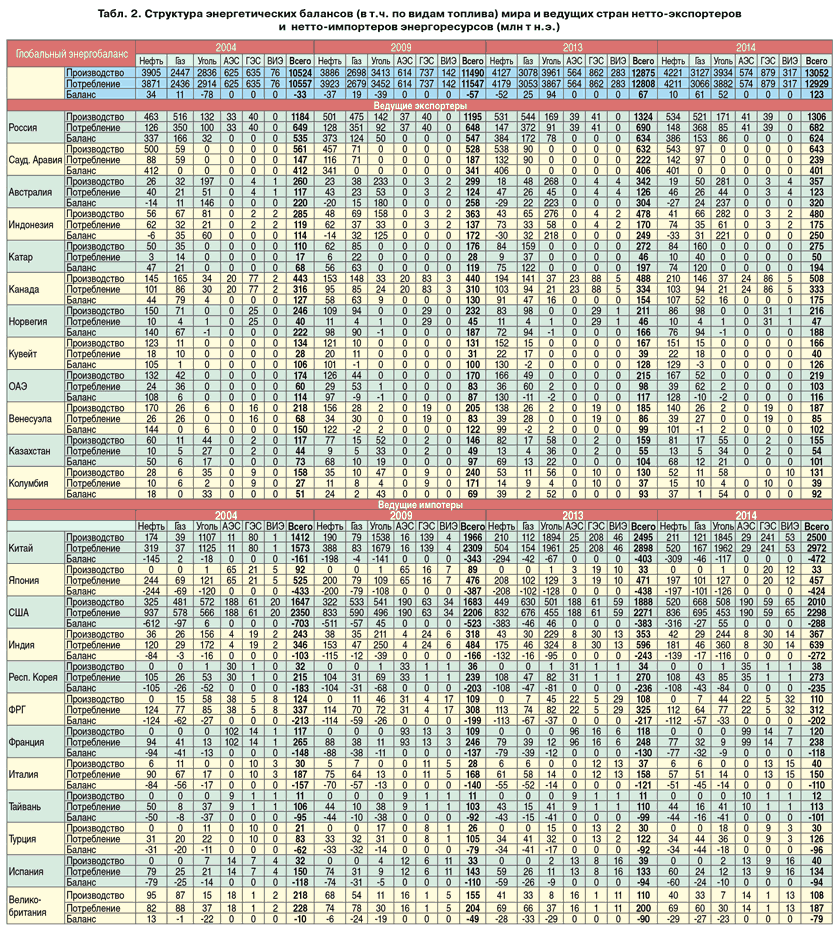

В 2004 – 2013 гг. в глобальной экономике поставки газа отличались стабильностью (по формальным показателям за год – потребление минус производство), в то время как нефть и уголь демонстрировали периодическую нехватку или избыток предложения, при этом уголь компенсировал сокращение потребления жидких и газообразных видов топлива [8]. В 2014 г. был зафиксирован профицит ископаемых энергоносителей. Данные, характеризующие мировой энергетический баланс по видам углеводородного топлива, представлены на рис. 3.

В текущем десятилетии рост энергопотребления сдерживался внедрением новых технологий. Так, страны ЕС продолжили реализацию плана по достижению к 2020 г. доли ВИЭ до 20% в расходной части энергобаланса.

и удержание нефтяных цен на низком уровне внесли государства ОПЕК. Четыре последних года картель

не снижал квоты для стран–членов, несмотря на существенные изменения ценовых параметров нефти.

В настоящее время данный показатель в среднем превышает 7% (в ФРГ, Италии, Швеции – около 10%, Испании – 12%, Дании – 24%!). Усилиями, как государств, так и транснациональных корпораций, действующих в различных секторах экономики (энергетике, электронике, транспорте и др.), развивалась сфера энергоэффективности.

США, накопившие опыт в бурении горизонтальных скважин и применении технологий гидроразрыва (что позволило снизить себестоимость добычи нефти из сланцевых пород до 50 долл/барр.), за прошедшие пять лет продолжили сокращать зависимость от внешних поставок топлива. Так, в 2010 – 2014 гг. соответствующая доля импорта во внутреннем энергопотреблении снизилась вдвое – с 23,4% до 12,6%, при этом в первой половине 2015 г. страна вышла в мировые лидеры по суточной нефтедобыче с учетом специфики методики обработки статистических данных, включающих добычу нефти и газового конденсата [9]. Обращает на себя внимание гибкость производства сланцевых нефти и газа: в США добыча этих энергоносителей может быть расширена (сокращена) в короткие сроки, при этом производственные затраты ограничиваются операционными расходами в отличие от традиционных месторождений, требующих дорогостоящих подготовительных работ по обустройству и развитию инфраструктуры. Иными словами, в США создан инструмент оперативного реагирования на рыночную конъюнктуру, что может позволить стране извлекать дополнительную прибыль как при снижении цен на нефть (объемов добычи, потребления) путем сворачивания добычи, так и их росте (при опережающем вводе в эксплуатацию новых мощностей).

и разнонаправленных факторов, ряд из которых политического характера.

Дестабилизирующее воздействие на мировую энергетику, в том числе торговлю энергоносителями, оказала политика сдерживания России, инициированная США и поддержанная отдельными странами Запада4), которая охватила политическую, экономическую, финансовую, даже спортивную сферы, привела к свертыванию или изменению многих устоявшихся товаропотоков, корректировке планов развития отечественной нефтегазовой отрасли и сроков реализации проектов в сфере транспортировки сырья5).

Вклад в манипулирование рынками и удержание нефтяных цен на низком уровне внесли государства ОПЕК. Четыре последних года картель не снижал квоты для стран-членов, несмотря на существенные изменения ценовых параметров нефти. В декабре 2014г., как и декабре 2015г., под влиянием Саудовской Аравии, ОАЭ и Катара ОПЕК очередной раз уклонилась от сокращения добычи, несмотря на позицию Венесуэлы, Алжира, Ливии и др. Кроме того, мировой рынок находился в ожидании поставок углеводородов Ираном, который заявил о намерении вернуться к национальным квотам, действующим до ведения санкций (направленных на сдерживание его программы по развитию атомной промышленности6) ). Вместе с тем, в ОПЕК отдельные государства-члены начали демонстрировать несогласие с таким положением дел. Во втором полугодии 2015г. первой страной ОПЕК, вынужденной реализовывать нефть по цене ниже себестоимости, стал Эквадор [10].

Отметим, что в начале второй декады декабря 2015 г. цены мексиканской и венесуэльской нефти снизились на 73% и 75% соответственно (примерно до 28 долл/барр., с учетом специфики контракта), сернистой нефти Канады «Western Canada Select» – на 75% (до 21 долл/барр.). Другие сорта, включая «Oriente» (Эквадор), «Arab Heavy» (Саудовская Аравия), «Basrah Heavy» (Ирак), также стоили менее 30 долл/барр. [11]. С целью минимизации рисков Мексика предприняла меры по страхованию экспорта нефти в 2016 г. по средней цене в 49 долл/барр. Программа хеджирования реализуется крупнейшими мировыми финансовыми структурами – «Мorgan Stanley», «Citigroup», «JPMorgan» и «Goldman Sachs» [12].

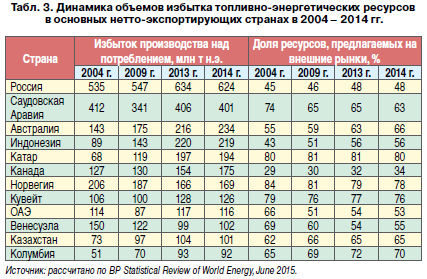

Рассмотрим основные характеристики мирового энергетического рынка по видам топлива и регионов.В последние два-три года структура спроса на первичные энергоносители (нефть, газ, уголь, электроэнергию, выработанную с использованием крупных ГЭС, а также АЭС) изменилась незначительно. В настоящее время нефть, постепенно вытесняясь, остается доминирующим энергоносителем с удельным весом в 33%. Стабильными остаются доли газа (24%) и угля (30%), конкурентоспособность которого увеличилась.

Низкоуглеродные энергоносители – атомная энергия, энергия воды (крупные ГЭС) и возобновляемые источники энергии – занимают 4,4% и 6,7%, примерно 2% соответственно.

Обеспеченность мировой экономики минеральным топливом остается стабильной. При текущем уровне добычи запасов нефти может хватить на 52 года, газа – на 54 года, угля – на 110 лет [5].

Данные, характеризующие структуру и динамику мирового энергопотребления по видам энергоресурсов, указаны в табл. 1.

Экспортный потенциал добывающих стран

В период с 2004 г. по 2014 г. доля добываемого жидкого топлива, поставляемая на внешние рынки, выросла с 60,9% до 64%, при этом сегмент нефтепродуктов расширился почти в полтора раза – с 22,1% до 32,7%. В газовой сфере отмечались аналогичные количественные и качественные процессы: в 2014 г. в каналы международной торговли поступило 28,8% добытого газа (в 2004 г. – 25,3%), а на долю сжиженного природного газа (СПГ) приходилось 33,4% (в 2004 г. – 26,2%). Уголь, запасы которого на Земле распределены более равномерно, чем нефти и газа, потреблялся локально, а на внешние рынки поступило около 1/6 суммарной добычи. Мировым лидером по производству угля оставался Китай (47% глобальной добычи), который за последние десять лет сумел нарастить его производство на 66% [13, 14].

Расчеты энергобалансов стран мира, выполненные на основе статистических данных British Petroleum, свидетельствуют, что в 2014 г. в 12 добывающих государствах объемы внутреннего производства топливно-энергетических ресурсов превысили их потребление на 2,55 млрд т н.э. (табл. 2). В этой группе стран первое место со значительным отрывом занимала Россия, обладающая избытком энергоресурсов (добыча минус потребление) в 624 млн т н.э. Второе место по данному показателю принадлежала одному из ведущих производителей нефти – Саудовской Аравии (примерно 400 млн т н.э.), за которой следовали Австралия, Индонезия и Катар (около 200 млн т н.э.). Кроме того, в категорию крупных нетто-экспортеров энергоресурсов вошел Казахстан и ряд традиционных поставщиков, таких, как Канада, Норвегия, Венесуэла, тогда как Алжир сократил экспортные поставки, а Иран был ограничен «санкциями».

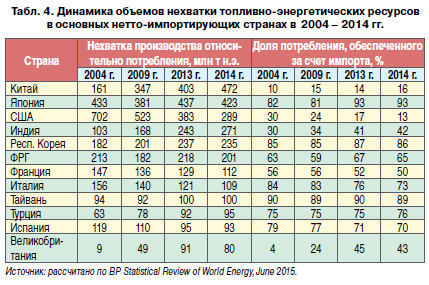

В ряде стран мира сохранялся неиспользуемый экспортный потенциал. К их числу относились страны Ближнего и Среднего Востока (Ирак, Иран, Сирия, Ливия), политическая ситуация в которых была дестабилизирована: на их территориях развернулись военные действия. На Африканском континенте выделялась Нигерия (добыча нефти – около 114 млн т н.э. в год), данные о потреблении которой British Petroleum не публикует ввиду масштабных потерь и воровства сырья из трубопроводов (около 6 млн т нефти в год7) ). Данные, характеризующие динамику объемов избытка и нехватки топливно-энергетических ресурсов (ТЭР) в крупнейших странах-производителях и потребителях, приведены в табл. 3 и 4.

Специфика национального энергопотребления

Структура национального энергобаланса зависит от многих факторов, включая наличие собственных ресурсов, структуру экономики и др. Как правило, в странах с высоким уровнем моторизации населения на долю транспорта приходится более 30% потребления первичной энергии (в Японии – 43%, США – 36%, ЕС – 37%), а для промышленности и сектора недвижимости данный показатель находится на уровне 20% – 30%. Нетто-импортеры ТЭР вынуждены обеспечивать внутренний рынок за счет ввоза ископаемого топлива и его переработки внутри страны.

Государства, добывающие газ, стремятся использовать это экологически более чистое топливо по сравнению с нефтью и углем. В 2014 г. в структуре национального энергобаланса на долю газообразного топлива приходилось (%): в Узбекистане – 86, Туркмении – 80, Алжире – 65, Азербайджане – 63, России – 54, Аргентине –49. Для Ирана и Катара, разрабатывающих одно из крупных в мире газовых месторождений (Южный Парс), аналогичный показатель составил 61% и 80% соответственно.

Страны, производящие уголь, активно используют его для своих энергетических нужд. Так, в расходной части энергобаланса Китая на долю данного энергоносителя приходится около 66%, в ЮАР данный показатель составляет 71%, Казахстане – 64%, Индии – 56%, Австралии – 36%, Индонезии – 35%.

и 10 853 м.б./д. у России).

В энергетике отдельных экономик ведущая роль принадлежит энергии воды. В 2014 г. на долю крупных ГЭС приходилось (% суммарного энергопотребления): в Норвегии – 66, Бразилии и Швеции – 28, Канаде и Колумбии – 268).

В последние два года выработка электроэнергии на АЭС начала увеличиваться (в 2012 г. – 559 млн т н.э., в 2014 г. – 574 млн т н.э.) с развитием технологий и повышением уровня безопасности атомных реакторов.

Отметим, что в 2014 г. лидирующие позиции в атомной энергетике занимали такие страны (число действующих реакторов, ед.), как: США – 104, Франция – 58 и Россия – 33.

Отметим, что в 2014 г. лидирующие позиции в атомной энергетике занимали такие страны (число действующих реакторов, ед.), как: США – 104, Франция – 58 и Россия – 33.

Атомная электроэнергия продолжала оставаться основой энергетического комплекса Франции (более 40% суммарного энергопотребления), Швеции (29%), Швейцарии (22%), Финляндии (21%), Болгарии (20%). В настоящее время в 15 государствах ведется проектирование и строительство более 70-ти атомных энергоблоков.

Возобновляемая энергетика, по-прежнему требующая государственной поддержки, активно развивается в США (около 20% глобальной выработки на базе ВИЭ), Китае (17%) и ФРГ (10%).

Три кита мировой энергетики

из крупнейших субъектов глобального энергетического рынка имеет существенный избыток производства энергоресурсов

над потреблением.

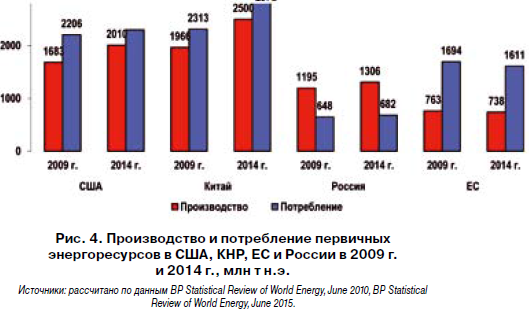

По масштабу производства и потребления первичных энергетических ресурсов в мире выделяются три экономики: Китай, США и Россия, суммарная доля которых в 2014 г. в мировом производстве составила 44,6%, потреблении – 46%. С точки зрения спроса на глобальном энергетическом ландшафте выделялись страны Евросоюза (12,5% мирового потребления). Структуры национальных энергетических балансов указанных участников глобального энергетического рынка имеют существенные различия в зависимости от параметров внутреннего производства и потребления первичной энергии, векторов и темпов социально-экономического развития. Все указанные государства, за исключением Российской Федерации, в настоящее время являются нетто-импортерами энергетических ресурсов.

Китай выделяется наиболее высокими и устойчивыми темпами роста экономики, при этом его производство первичных энергоносителей не успевает за потреблением, увеличивающимся более высокими темпами, что вынуждает страну расширять закупки на внешних рынках и, соответственно, поддерживать мировую торговлю энергоносителями.

США идут по пути повышения эффективности использования первичной энергии, сокращения импорта энергоносителей и наращивания собственного производства с целью снижения зависимости от зарубежных поставок и дальнейшего выхода на траекторию устойчивого экспорта углеводородов. По данным МЭА, в начале 2015 г. США вышли на первое место в мире по суточной нефтедобыче – 13 975 м.б./д. (против 11 624 у Саудовской Аравии и 10 853 м.б./д. у России). В 2014 г. Конгресс США рассматривал возможности отмены запрета на экспорт нефти, действующего в течение последних 40 лет, а Министерство энергетики США выдало не менее 4 лицензий на строительство четырех экспортных терминалов СПГ, при этом число заявок на получение соответствующей разрешительной документации составило около 20. 15 декабря 2015 г. лидеры Конгресса в очередной раз договорились о снятии запрета на экспорт нефти из США. Эти факты свидетельствуют о курсе США на передел мирового рынка нефти и локальных рынков газа, вытеснению ряда крупнейших участников этих рынков, включая Россию и Саудовскую Аравию.

Страны ЕС стремятся сдерживать внутреннее энергопотребление, при этом подавляющее большинство добывающих мощностей стран объединенной Европы уже несколько лет находится в фазе «падающего» производства.

Россия – единственная из крупнейших субъектов глобального энергетического рынка имеет существенный избыток производства энергоресурсов над потреблением, который по итогам 2014 г. составил 624 млн т н.э. (в 2004 г. – 535 млн т н.э.), что в 1,5 раза больше, чем аналогичный показатель ведущего производителя нефти – Саудовской Аравии. На рис. 4 приведены данные, характеризующие производство и потребление первичных энергоресурсов в КНР, США, России и ЕС в 2009 г. и 2014 г.

«Китайская экономика, несмотря на сложные внешние и внутренние факторы, по-прежнему остается устойчивой, у нее есть обширное пространство для маневра», – заявил на саммите АТЭС в Маниле в ноябре 2015 г. председатель КНР Си Цзиньпин [15]. Действительно, удачное сочетание достоинств централизованного планирования и потенциала частной инициативы позволяет КНР поддерживать устойчивый экономический рост даже в условиях турбулентности мирового хозяйства. За период в шесть лет (2009 – 2014 гг.) Китай увеличил производство энергоресурсов почти на 28%. В указанный период с целью снижения зависимости от внешних поставок страна нарастила добычу угля на 20%, на 80% расширила производство атомной электроэнергии. Выработка электроэнергии с использованием крупных ГЭС выросла на 73% – до 27,4% соответствующего глобального производства. Кроме того, за последние три года Китай выдвинулся на второе место в мире (после США) по объему производства энергии на базе возобновляемых источников.

США вышли на стадию активного роста внутреннего производства углеводородов. Так, с 2009 г. по 2014 г. внутренняя добыча нефти выросла на 61%, газа – на 25%, что резко усилило самообеспеченность государства. В указанный период объем добычи углеводородного сырья из сланцевых пород увеличился более чем в 4 раза, а их доля в национальном производстве расширилась с 1/10 до 1/3. Изменения в энергетическом комплексе страны привели к корректировке как локальных моделей спроса и предложения, так и межрегиональных цен, что оказало влияние на глобальный процесс переориентации товарных потоков углеводородного сырья (в первую очередь – угля и СПГ) и планы реализации ряда инвестиционных проектов (связанных, например, с атомной, угольной энергетикой, разработкой нефтегазовых месторождений в Арктике).

США вышли на стадию активного роста внутреннего производства углеводородов. Так, с 2009 г. по 2014 г. внутренняя добыча нефти выросла на 61%, газа – на 25%, что резко усилило самообеспеченность государства. В указанный период объем добычи углеводородного сырья из сланцевых пород увеличился более чем в 4 раза, а их доля в национальном производстве расширилась с 1/10 до 1/3. Изменения в энергетическом комплексе страны привели к корректировке как локальных моделей спроса и предложения, так и межрегиональных цен, что оказало влияние на глобальный процесс переориентации товарных потоков углеводородного сырья (в первую очередь – угля и СПГ) и планы реализации ряда инвестиционных проектов (связанных, например, с атомной, угольной энергетикой, разработкой нефтегазовых месторождений в Арктике).

Российская Федерация, неуклонно развивая нефтегазовую промышленность, по совокупному предложению энергоресурсов для внешних рынков намного опередила ближайшего конкурента – Саудовскую Аравию. В России на долю нефтегазового сектора приходится около 1/3 отечественного валового внутреннего продукта и 2/3 экспорта. В стране организационно нефть добывается, в основном, десятью ВИНК, три из которых обеспечили 2/3 производства (млн т): «Роснефть» – 192,6 (36,8% внутренней и 4,7% мировой добычи), ЛУКОЙЛ – 86,7 и «Сургутнефтегаз» – 61,4. Производство газа осуществляют Газпром – 476,2 млрд м3, что составило 78,7% отечественного производства и 14% мировой добычи), нефтяные корпорации (суммарно – 76,2 млрд м3) и компания «Новатэк» (53,0 млрд м3).

В условиях активизации усилий западных стран по переделу сфер влияния на региональных рынках энергоносителей Россия предприняла шаги по диверсификации каналов вывоза углеводородного сырья. Так, в июне 2014 г. был заключен контракт на строительство трубопровода и поставку в Китай 38 млрд м3 газа в течение 30 лет, при этом отечественный газ может обеспечить более половины внутреннего спроса КНР.

На рынке энергоносителей – ценопад

(в 2004 г. страна вывезла 24 млрд м3, в 2014 г. – 103 млрд м3).

В середине 2014 г. период относительно устойчивых и высоких цен на нефть и газ завершился их снижением более чем в два раза. В ноябре 2014 г., как и декабре 2015 г., ожидания участников рынка о возможном сокращении добычи нефти странами ОПЕК и, соответственно, росте цен не оправдались. В итоге в середине декабре 2015 г. котировки цен нефти марки «Brent» и западнотехасской «WTI» снизились до 38 долл/барр.

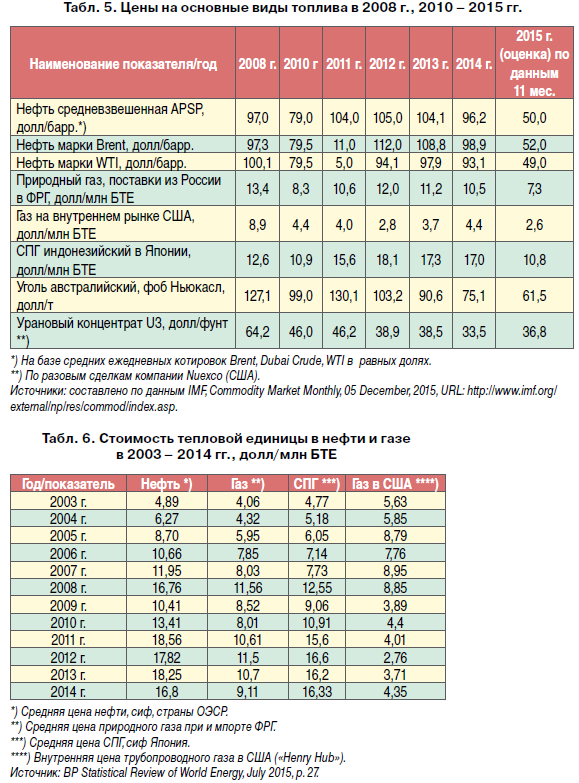

Цена на уголь с 2011 г. последовательно снижалась (в целом примерно на 40%), как и на урановый концентрат (почти в два раза вследствие сокращения числа эксплуатируемых атомных реакторов). Цены на основные виды топлива приведены в табл. 5.

Сопоставление стоимости единицы энергии, заключенной в жидком и газообразном видах топлива, показывает, что в среднесрочной ретроспективе нефть последовательно дорожала, превосходя аналогичные показатели для газа, которые, в свою очередь, дифференцировались (сжиженный – дороже трубопроводного, а трубопроводный, в свою очередь, дороже газа на внутреннем рынке США). Значительный разброс ценовых показателей газа был обусловлен также стоимостью перевозки и затратами на сжижение, при этом транспортная компонента в цене данного энергоносителя, как правило, составляла около 2/3 (для нефти – примерно 1/3). По итогам 2014 г. соответствующие показатели для нефти и СПГ находились на одинаковом уровне [16]. Сравнительная стоимость базовых углеводородных энергоносителей приведены в табл. 6 и на рис. 5.

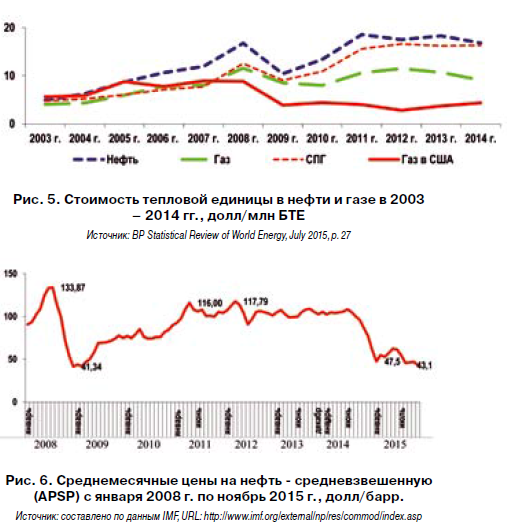

Средневзвешенный ценовой показатель нефти (APSP), используемый Международным валютным фондом и Всемирным банком, в конце 2015 г. приблизился к минимуму, зафиксированному в декабре 2008 г. (41,34 долл/барр.). Соответствующие данные приведены на рис. 6.

Международная торговля энергоносителями. Диагноз – аритмия

и торговле им наблюдалась определенная аритмия

с чередованием периодов роста и спада.

За последнее десятилетие в мировом потреблении доминирующего энергоносителя – нефти – и торговле им наблюдалась определенная аритмия с чередованием периодов роста и спада. Так, в 2004 – 2009 гг. глобальное потребление нефти выросло всего на 1,3 %, а в 2008 – 2014 гг. – на 7,3%. Однако изменение объемов торговли нефтью было разнонаправленным: в начале рассматриваемого периода – рост на 9,5%, а в 2009 – 2014 гг. – замедление до 6,9%. Сместились и центры предложения и спроса. Так, в 2009 – 2014 гг. сократился экспорт из ближневосточного региона (на 3%) и стран Северной Африки (на 33%). Уменьшился ввоз в развитые страны: в США – на 24%, в Евросоюз и Японию – на 8%. В то же время выросли закупки Китая (на 73%) и Индии (на 35%). Основные параметры межрегиональных поставок нефти и нефтепродуктов приведены в табл. 7.

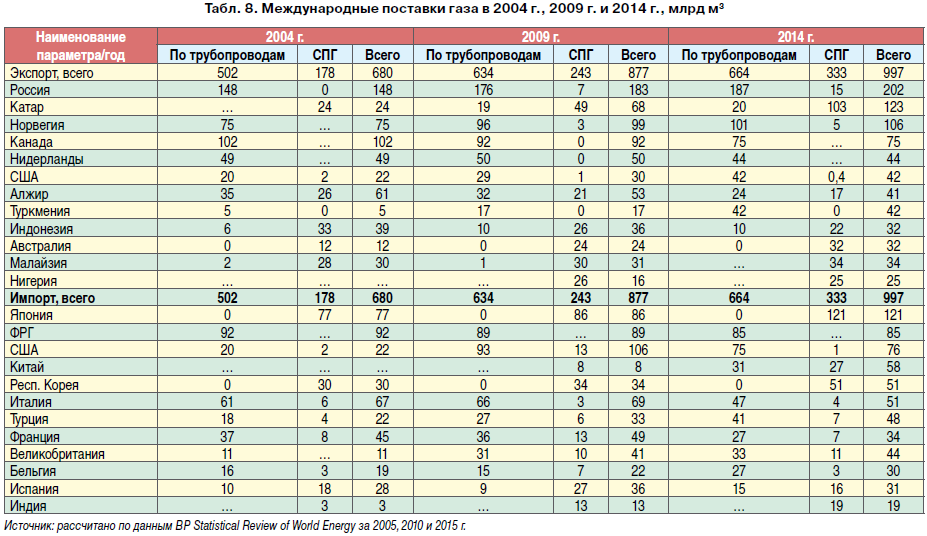

Международная торговля газом развивалась более равномерно. За период с 2004 г. по 2009 г. мировое потребление газа выросло на 10%, а в 2009 – 2014 гг. – на 14,4%, при этом сбыт увеличился на 29% и 37% соответственно. Данные, характеризующие международную торговлю газом, указаны в табл. 8. Отметим, что в секторе СПГ ведущим экспортером является Катар (в 2004 г. страна вывезла 24 млрд м3, в 2014 г. – 103 млрд м3) [17]. Кроме Катара поставки СПГ в значительных объемах осуществляли Малайзия, Австралия, Нигерия, Индонезия, Тринидад и Тобаго, а также Россия. Среди стран-импортеров СПГ лидировали Япония (11,5% глобальной торговли), ФРГ (9,3%) и США (около 8%).

На рынке энергоресурсов – депрессия, ![]()

или «Нефтяная игла» как «камень преткновения»

и угля (по формальным показателям – производство минус потребление).

Таким образом, в последние несколько лет глобальное потребление первичной энергии продолжало увеличиваться, однако темпы прироста были ниже, чем аналогичный показатель для мирового ВВП. Развитые страны нетто-импортеры стабилизировали внутренний спрос, сократив тем самым зависимость от внешних поставок, а экономики, не входящие в ОЭСР, продолжили наращивать энергопотребление [18].

Таким образом, в последние несколько лет глобальное потребление первичной энергии продолжало увеличиваться, однако темпы прироста были ниже, чем аналогичный показатель для мирового ВВП. Развитые страны нетто-импортеры стабилизировали внутренний спрос, сократив тем самым зависимость от внешних поставок, а экономики, не входящие в ОЭСР, продолжили наращивать энергопотребление [18].

Обеспеченность глобального хозяйства основными видами ископаемого топлива оставалась стабильной на временном горизонте, превышающем 50 лет. В структуре расходной части мирового энергобаланса доля низкоуглеродных источников энергии, по консервативным оценкам, находилась на уровне 13%, а доминирующим энергоносителем, по-прежнему, является нефть.

В 2014 г. в мировой экономике образовался избыток предложения всех видов углеводородных энергоносителей – нефти, газа и угля (по формальным показателям – производство минус потребление). Одними из основных факторов создания профицита стали позиция стран ОПЕК, не стремящихся достичь «справедливой» цены нефти (как они указывали в конце 2000-х – начале 2010-х гг.) путем сокращения квот на ее добычу, развитие нефтегазовых технологий и инфраструктуры в США, что позволило стране обеспечить гибкость производства нефти и газа из нетрадиционных источников, политическая нестабильность в нефтедобывающих регионах мира, политика сдерживания России, реализуемая отдельными государствами Запада во главе с США и др. В целом мировой рынок энергоресурсов, начиная с середины 2014 г. вступил в глубокую депрессию – с замедлением основных показателей.

Сравнение стоимости единицы энергии в жидком и газообразном видах топлива, направляемых на внешние рынки, демонстрировало сближение данных показателей для нефти и СПГ, при этом природный газ, поставляемый по трубопроводам, оставался примерно в два раза дешевле. Благоприятно складывалась ситуация в США, на внутреннем рынке которых цена газа была существенно ниже, чем в ЕС, получающем российский газ.

В 2014 г. интегрированная цена нефти (APSP) снизилась почти в два раза (до 60,6 долл/барр.). В 2015 г. эта тенденция сохранилась и в итоге данный показатель приблизился к минимальному значению, зафиксированному в декабре 2008 г. (41,34 долл/барр.), при этом суточные котировки основных сортов нефти «Brent» и «WTI» находились на одном уровне – около 38 долл/барр.

Для России подобная ситуация является источником серьезных рисков, а также фактором, стимулирующим переход экономики на более высокий уровень – внедрение перерабатывающих технологий, расширение несырьевого экспорта, развитие человеческого и природного капитала.